03-01-2022

Ángel Luis Vázquez

Economista - Administrador Concursal

De

las “Matildes” a la Banca “on-line”

La

traición de las entidades de crédito a nuestros mayores

Recuerdo que, cuando empecé a

trabajar en Banca hace ya muchos años, era el final de la época de las famosas

“Matildes”, un éxito para el capitalismo popular de la España de los años 70.

El capital bursátil de Telefónica creció de 20.000 millones de pesetas a unas

85.000 millones de pesetas a partir de las ampliaciones de capital, dada la

gran cantidad de inversores que acudieron a dicha oferta, atraídos por las

acciones y sus dividendos potenciales, los cuales eran más rentables que los

intereses de la Deuda Pública.

Era la época en la que los

cobradores del banco iban a los domicilios, cobrando los recibos de las

empresas a los particulares, y así te podías encontrar que, en los primeros

diez días de cada mes, podían pasar por casa de tus padres el cobrador del

Banco Mercantil con el recibo mensual de la enciclopedia que te habías comprado

a plazos, o el del Santo Entierro con la cuota del seguro de defunción.

Era esa época en que la máxima de

la Banca era “El cliente es lo primero”; además, las entidades de crédito

creaban trabajo estable, de buena calidad, profesional, bien retribuido y

prestigioso, siendo sus trabajadores una de las claves de bóveda que explica el

auge de las clases medias en nuestra patria y nuestra tímida, reciente pero sin

ningún género de dudas prosperidad de los últimos cuarenta años; además, no lo

olvidemos, en general, trabajar en la banca era sinónimo de méritos, pues el

sistema de acceso (aparte de los típicos enchufes) era riguroso y

profesionalizado.

En ese contexto, además, (¿será

casualidad?) nuestra Banca se convirtió en sinónimo de eficiencia, sus

ganancias aumentaron, sus acciones subieron de precio, se consideró un ejemplo

a nivel internacional y, por último, algunas de estas entidades se convirtieron

en auténticas multinacionales.

Pero eso fue en el pasado;

después, han pasado muchas cosas: en primer lugar, nuestros políticos y

sindicatos (instituciones que hace ya también años que dejaron de defender a

los trabajadores, sirviendo exclusivamente a sus dirigentes y paniaguados)

entraron a saco en las Cajas de Ahorro, atraídos por sueldos y prebendas; en

segundo término, la burbuja inmobiliaria destrozó cualquier principio de

prudencia, esencial para la gestión bancaria y así, en una pendiente que, por

ahora, parece no tener fin, las entidades de crédito entraron en territorios

desconocidos de tipos de interés negativos, obsesión por mantener capitales

desmesurados (culpa, eso sí, de la regulación del Banco Central Europeo),

enormes costes de cumplimiento y, al final, menosprecio de su negocio

tradicional, basado en la confianza de cliente.

Obsesionados por el ahorro de

costes, espantados ante la competencia de “fintechs” y “neo bancos”, incapaces

de entender la globalización y oprimidos por más y más capas de regulaciones

incomprensibles y cambiantes, las entidades de crédito entraron en otro mundo:

aumento de tamaño a toda costa, digitalización a cualquier precio y reducción

de costes como fuera, destrozando en esta carrera sin objetivos claros lo

esencial: la calidad de su fuerza de trabajo y la confianza de los clientes,

sin los cuales ninguna empresa puede sobrevivir en el medio plazo.

Y estos cambios, acelerados por

la globalización y la revolución tecnológica y justificados por la crisis de

2006 (que ellos mismos crearon) y los tipos de interés negativos empezaron,

como siempre, por los detalles.

Primero, la banca descubrió que

el sistema de cobro a domicilio era caro y poco efectivo, por lo que nació la

famosa “xerocopia[i]”, que no era otra cosa que

una fotocopia de un documento de un derecho de cobro, la cual, por el anverso,

contenía instrucciones de domiciliación en una cuenta bancaria.

Independientemente del origen etimológico, el nombre xerocopia se extendió pues,

normalmente, se utilizaban en el proceso máquinas de la mítica marca “Xerox”.

Poco a poco se fue extendiendo la

domiciliación bancaria y se abandonó la practica del cobro a domicilio, por

supuesto, por nuestro interés y beneficio, sin que nos diéramos cuenta de que,

en ese tránsito, se perdían empleos y relaciones sociales, tan necesarias en

una sociedad cada vez más individualista y solitaria.

Por otro lado, la tecnología desarrollada

para la puesta en marcha de los cajeros automáticos durante los años 60 por la

compañía De La Rue, tuvo, ya en sus comienzos, una gran acogida, debido a que,

para los clientes, era una comodidad poder sacar dinero del banco durante las

24 horas del día y, para el banco, por supuesto, suponía un gran ahorro de

costes.

Por cierto, un gran banquero,

Paul Volcker[ii], afirmó que “la única

gran invención de la banca en los últimos años ha sido, precisamente, la ATM y

todos los demás inventos financieros no son sino mentiras, ficciones carentes

de toda realidad, proclives a la estafa, al desarrollo de esquemas Ponzi … [iii]”.

En España, el primer cajero

comenzó a funcionar en 1974 en la sucursal del Banco Popular en Toledo y, desde

esa fecha, se ha generalizado su uso entre los ciudadanos, convirtiéndose en el

país con mayor número de cajeros automáticos por habitante de Europa, y el segundo

del mundo, por detrás de Japón.

De hecho, el cajero automático se

ha convertido en una especie de supermercado financiero, en el que, además de sacar

dinero, función primigenia para la que fue creado, se hacen ingresos,

domiciliaciones, consultas de saldo, transferencias …. De hecho, alguno de los

“genios” que dirigen esas entidades financieras creen que las entidades de

crédito ya no necesitan ni oficinas, ni, por supuesto, trabajadores (lo que, de

verdad, desean) porque toda ATM, bien provista de herramientas de inteligencia

artificial y mecanismos NLP[iv]

y NLT (querido lector, si no conoce estas siglas, lo lamento, su reino ha

dejado de ser de este Mundo y dese por derrotado), es un minibanco.

Nuevamente, se “olvidan” que el ser humano interactúa,

tiene emociones, necesita comunicarse con otros humanos y, asimismo, que los

débiles de todo tipo (personas mayores, discapacitados, torpes inveterados y

otras yerbas) encuentran difícil la tecnología, las máquinas, los procesadores,

los “hardware” y los “software”.

Visto en perspectiva, es como si

los gurús que dirigen el cotarro financiero menospreciaran a los humanos, aunque,

ya se sabe lo que dijo Nietzsche: “humano, demasiado humano”,

Paralelamente, crecía en el mundo

la tecnología de las tarjetas de crédito, siendo 1958 el año en el que, el “Bank

of América” puso en circulación la primera tarjeta bancaria conocida como Bankamericard

(actualmente, VISA), y en el que también “American Express” lanzó su primera

tarjeta de crédito. Por su parte, en el año 1967, el “First American National

Bank” of Nashville creó la tarjeta denominada “MasterCharge” (actualmente, “MasterCard”).

El banquero Carlos Donis de León

fue quien trajo la tarjeta de crédito a España y la primera tarjeta de crédito

fue emitida por el Banco de Bilbao y se le otorgó el número 0001 a Carlos

Donis.

Ya en los años 80 se generalizó

su uso, pues todo eran ventajas para el usuario, su emisión era gratis, tenían

seguros asociados a su utilización, existían planes de fidelización que

asignaban puntos en función se su utilización, pero ,¡oh, sorpresa¡, una vez

que su utilización ya ha superado a la del pago en efectivo, la cosa cambia, ya

no se emiten gratis tienen gastos periódicos de mantenimiento y se han

“perfeccionado” como artilugios como las tarjetas “revolving”, es decir,

herramientas para mantenernos endeudados de por vida, como nuevos esclavos sin

posibilidad de liberación.

Todo estos detalles anticipaban

una nueva “Aurora”. Allá por 1983, el Reino Unido fue el primer país en

desarrollar lo que podrían definirse como los primeros pasos para las

aplicaciones de la llamada “banca digital”. En España, por el contrario,

tuvimos que esperar hasta 1995, cuando se implementaron los sistemas

telefónicos que darían paso a los sistemas de soporte iniciales de banca por

Internet.

Durante los primeros años, se

podían realizar algunas de las operaciones bancarias en digital como, verbigracia,

la solicitud de extractos de movimiento, la remesa de efectos, y poco más. Era

un procedimiento rudimentario, con interfaces de usuario nada intuitivas ni

prácticas, las cuales, puedo asegurar por experiencia propia que daban ganas de

desistir y realizar las operaciones por el sistema tradicional.

Eran tiempos en los que las

conexiones se realizaban sobre líneas analógicas con los famosos “modem”

(modulador-demodulador) y en los que el servicio, no solo era gratis, sino que,

además, la Banca, interesada en su implantación, te regalaba los “modem” e

incluso la línea.

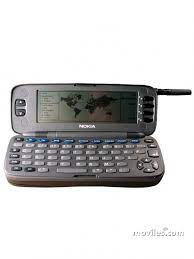

Sin embargo, el 15 de agosto de

1996 iba a cambiar todo. Nokia lanza el “Nokia 9000 Communicator”, herramienta

que tenía las características de un computador de escritorio: “software” de

oficina, Internet y “fax”. Las ventas comenzaron el 15 de agosto de 1996. Su

precio: 800 dólares en EE.UU. (715 euros al cambio).

En España, con fecha 25 de julio

de 1995, el Gobierno autorizó a Telefónica Móviles a iniciar el servicio de GSM.

Pero todavía tendríamos que

esperar hasta enero de 2007, fecha en la que en la convención Macworld, Steve

Jobs subió al escenario para anunciar que estaban a punto de lanzar el primer

teléfono de Apple. Unos meses más tarde, el 29 de junio de 2007, nació el

iPhone original y se lanzó al público.

El uso masivo de “Smartphone” por

parte de, prácticamente toda la población, sobre todo por los mas jóvenes,

consiguió ese cambio de mentalidad en la sociedad, haciendo normal la utilización

del móvil para cualquier tipo de transacción y, por supuesto, para la operativa

bancaria.

De esta forma, la utilización de

medios digitales para las transacciones bancarias ha crecido continuamente

hasta alcanzar un 62% de la población europea en el 2020, según https://es.statista.com/

El número de clientes digitales

de los principales bancos españoles no cesa de crecer a nivel mundial. Según

los datos facilitados por statista, el

Grupo Santander encabezaba el ranking, en 2020, con más de 40 millones de

clientes digitales, seguida por el BBVA,

con más de 34 millones[v].

Por si fuera poco, según las

recomendaciones sanitarias, una de las formas más eficientes de contener la

epidemia actual de Covid-19 es evitar el contacto personal, lo que implica

reducir al mínimo los desplazamientos y permanecer el máximo tiempo posible en

casa.

Siguiendo estas indicaciones, la

gran mayoría de entidades bancarias de los países afectados han reducido su

horario de atención presencial y recomiendan a sus clientes utilizar la banca “online”,

siempre, por supuesto por nuestro bien, como si, en realidad, no hubieran

tomado en consideración la enorme reducción de costes que este cambio de

operatoria les supone.

Para potenciar este canal, además

de los mensajes positivos, recordando a sus clientes los beneficios de la banca

digital como, por ejemplo, la facilidad para realizar cualquier operación 24/7

o el acceso permanente a toda su información financiera en tiempo real, también

han utilizado mensajes disuasorios, (nuevamente, por nuestro bien, fin esencial de su

existencia), y no por el ahorro de costes que supone, reducir los horarios de

atención al publico, solo atender personalmente mediante cita previa, reducir

el horario de caja (de 9 a 11), eliminar el servicio de caja de muchas

oficinas, retirar cajeros automáticos, y por supuesto, que toda la operativa se

la realice el cliente a través de la banca “on-line”, con lo cual, nosotros,

los clientes, trabajamos gratis para la banca, entregándole nuestro tiempo y

esfuerzo. Asimismo, lógicamente, los errores y responsabilidades son de nuestra

culpa y, como ya no necesitan trabajadores para atendernos, despiden

masivamente a sus empleados.

Sin duda, es el beneficio social

y el interés general el que guía tan excelsa revolución digital bancaria que,

sorprendentemente, no va unida a una reducción de los costes o retribuirnos por

nuestros trabajos y tiempo al servicio de la banca, sino, por el contrario, por

un aumento de los costes y comisiones bancarias.

No podemos dudar, que si nos

cobran (haciendo nosotros, los otrora clientes, la mayor parte de los servicios

bancarios) es también por nuestro bien, porque, entre otras razones, las inversiones

en banca digital son muy costosas y sometidas a altos ratios de incertidumbre

tecnológica, por lo cual, no les queda más remedio que cobrarnos por “un

servicio” que ya no nos prestan, sino que nos autoprestamos.

Sin embargo, nos estamos olvidando de un factor

importante y es el que las personas (lástima, que, repito, sigamos siendo

humanos) siguen necesitando servicios bancarios, e incluso servicios mínimos

presenciales, ya que no todos los usuarios pueden pasar a utilizar los canales

digitales de una forma sencilla e inmediata, como es el caso de uno de los

colectivos más vulnerables al Covid-19, la tercera edad, para no hablar de los

habitantes de la “España vaciada”, “locus” que no nos extraña exista ya que ¿sin

en un lugar no se prestan servicios financieros elementales, cómo pretenden que

la gente resida en tal lugar?

Si miramos a los datos de uso de

servicios de banca “on line” por franja de edad en Europa, vemos que, entre los

55 y los 64 años, el uso es del 48%, menos de la mitad y, de los 65 a los 74,

baja hasta el 33%.

Fuente: https://www.miteksystems.com/es/blog/impacto-covid19-uso-banca-digital

Y si nos centramos en

España, estos datos son incluso menores: para la franja entre 55 y 64 años,

la utilización es del 23,4%y, entre 65 y 74 años, de un 23,02%.

Y llegados aquí nos encontramos

con un colectivo de personas mayores de 60 años, que:

-

Se adaptaron a que los cobradores del banco no fueran a

su casa a cobrar los recibos y no pusieron pegas para domiciliar sus pagos en

masa.

-

Se adaptaron a utilizar los cajeros automáticos.

-

E, incluso, se acostumbraron a utilizar la tarjeta de

crédito

Pero ahora la Banca, les ha

cerrado las oficinas, les ha eliminado el servicio de ventanilla o se lo ha

reducido drásticamente e, incluso ha quitado un numero considerable de cajeros automáticos,

y la única alternativa que les ofrece es el uso de una banca “on-line” que no

entienden en su gran mayoría o, asimismo, se les insta a unas comisiones

desorbitadas porque les realicen operaciones básicas como es una trasferencia.

A la vez, ellos que eran magníficos clientes, se sienten

(con razón) menospreciados, marginados, vistos como inútiles o antiguallas.

Muchas personas de este colectivo

viven solas y, ante las dificultades que les ponen en el banco, tienen que

recurrir a familiares o personas de confianza para que los acompañen a una

oficina o un cajero a sacar todo el dinero de la pensión para pasar el mes, con

el riesgo que esto conlleva para su seguridad personal.

No es cuestión de ponerse melodramático, pero, en mi humilde opinión,

la banca ha traicionado a este colectivo, que nos lo ha dado todo, y nunca ha

pedido nada, y que, con sus libretas y los ahorros de toda una vida de trabajo

han hecho grandes a muchas de las entidades que, ahora, les abandonan y, lo que

es peor, les menosprecian.

Pero como diría el Gaucho Martin Fierro, “el que a

fierro mata, a fierro muere” y no esta lejos el día que esa misma tecnología

omnipresente, utilizada para dar la espalda a nuestros mayores, se les vuelva

en contra, y los Google y otros gigantes tecnológicos empiecen a realizar

transacciones financieras; las “fintech”, el “crowdfunding”, el “crowdlending”

o incluso la propia operativa con criptomonedas, tambaleen los ya deteriorados

pilares de la Banca tradicional.

Ángel Luis Vázquez

Torres

Economista, Experto

financiero, Administrador Concursal

Empleado de Banca de

1972 a 1986

A partir de esa fecha,

como dirían en la “Guerra de las Galaxias”, me pase “al lado oscuro” (La

empresa privada)

[i] Copia fotográfica obtenida

por medio de la xerografía. De xero- y -grafía. 1. f. Procedimiento

electrostático que , utilizando conjuntamente la fotoconductividad y la

atracción eléctrica , concentra polvo colorante en las zonas negras o grises de

una imagen registrada por la cámara oscura en una placa especial .

[ii] Paul Adolph Volcker,

fue un economista estadounidense, director de la Reserva Federal durante las

presidencias de Jimmy Carter y Ronald Reagan.El 26 de noviembre fue nombrado

director del President's Economic Recovery Advisory Board por el presidente

Barack Obama

[iii] Un esquema Ponzi es

una forma de estafa que atrae a los inversores y paga utilidades a los

inversores anteriores con fondos de inversores más recientes.

[iv] El procesamiento de

lenguaje natural, abreviado PLN —en inglés, natural language processing,

NLP— es un campo de las ciencias de la computación, de la inteligencia

artificial y de la lingüística que estudia las interacciones entre las

computadoras y el lenguaje humano.